竹花貴騎さんのMUP生さんが教わった内容をnoteに大量にアップしているのですが、それを見て驚いたのが、会計などの基礎知識が間違いだらけ、の事です。

とりわけ、びっくりしたのが、海外法人を使った節税方法の紹介、でして、これを真に受けて実践したら、脱税判定される可能性が極めて高い、と見ています。

MUPのノウハウを実践して、想定されること、末路について海外起業経験がある僕が大胆予測しました。

Contents

結論 数年後に税務調査が来て、多額の追徴課税を受ける可能性大です

実体ない、実質、自己保有の会社ながら他人名義に仕立て、日本の利益を送金していたことが発覚するから

このMUP生さん自身、逃税スキームと説明していますが、ぶっちゃけ、脱税ですね。

ひとつひとつ、見てまいりましょう。

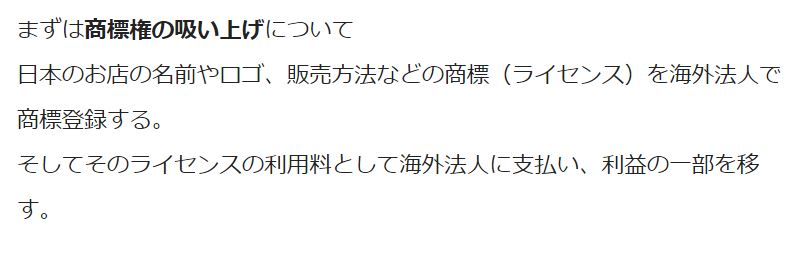

⇒竹花貴騎さん流に言えば、“天下のスタバがやっているから大丈夫だ”という感じでしょうが、中小零細レベルの美容室や飲食店がこれやったら、確実に税務署に突っ込まれますよ。

確かに、僕が住んでいるバンコクには、ラーメン屋とか居酒屋とか、日本のブランドが使われていますが、それは、ちゃんと営業実態があるから、です。

実体がないのに、ライセンス料を経費計上、など単なる脱税行為です。

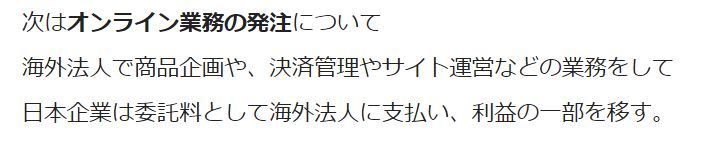

⇒MUP 生さんのリサーチ結果によると、MUP の学費のカード決済は、日本の加盟店が行っているそうです。

もし、カリキュラムの企画などをシンガポールでやっている、と主張するならば、国税にその実体を示す必要があります。

秘書箱サービスではない、ちゃんとしたオフィスがある

従業員がそこで働いている(日本人であるならば、労働許可証を持っている。シンガポールの入国歴も調べられます)。

このあたりは最低、調べられます。

⇒法人をいくつか挟んで、挟んだのが香港法人ならば、税率が下がる、というものですが、これだって、調べれば、簡単にばれます。

また、そのために、一体、いくつの法人を設立して、銀行口座も維持するのですか?

ということですね。

正直、ばかげたものです。

BVIなどオフショア法人設立は確かに簡単、でも銀行口座維持は簡単ではありません

MUPの教材の内容ですが、僕自身、香港でバヌアツ籍の法人設立(シェルフカンパニー)と HSBC 香港とハンセン銀行の法人口座を開設した時の経験とほぼ同一ですので、これは理解できます(ただし、2013年ですから、すでに8年前)。

ただし、開設後のメンテについて、何も書かれていませんね。

読んだMUP生さんは、口座開設さえ出来れば、あとは、難しいことはない、位に思ってしまうのではないかなあと、、、

ちなみに、法人設立~銀行口座開設まで、僕の時には30万円くらいで、香港のサービス会社が請け負ってくれましたね。

日本政府に海外法人の決算内容を開示する義務なし ⇒これを誤解している人が多すぎます

以下、自称MUP生さんのnote のスクショですが、

確かに、この事自体、つまり、秘密保持、自体は間違いではありません。

ただし、ここに大きな勘違いがあります。

海外の銀行口座ですが、オフショア法人の決算内容を出さなければ、強制口座閉鎖のリスクがあります

海外銀行の姿勢は、こんなものです。

開示しないのはあなたの勝手です

ただし、決算内容、取引内容を提出しない場合、口座閉鎖となる可能性があります、

実際、知っている人で強制閉鎖になったケースを複数見てきました。

要は、

オフショアの国で、決算書無しが認められていようが、(香港やシンガポールなどの)銀行では、企業の実体証明が必要

という事なのです。

銀行でオラって、”バヌアツ国の法律に従い、決算書は不要なんですよ”みたいな事を言っても、銀行員に鼻で笑われるだけ、です。

さらに言えば、決算書だけは取り繕ったとしても、取引に合致する入出金がない、とか、伝票類が提出されない場合には、実質、マネロンや脱税目的の口座だと判断されて、強制閉鎖となる可能性はあります。

さきほど事例にあった、サンド取引など、口座閉鎖される典型例です。

ひとつの口座内で、入金⇒即、出金、を繰り返していたら、確実に、マネロン、あるいは脱税を疑われて調べられますが、それで、口座のサイン権者が同一、であることがすぐにばれますからね、、、

結果、銀行口座もない、何もできない、ペーパーカンパニーだけが残ります

それでも、維持コストは毎年、最低10万円以上はかかります

僕自身の経験ですが、バヌアツ籍のオフショア法人を香港の サービス会社に頼むと維持管理もやってくれますが、毎年、更新料のようなフィーを請求されます。

決算もないわけですから、秘書箱サービス代、みたいなものですね。

いずれにしても、 BVI法人などの銀行口座が閉鎖となったら、あとは、ペーパーカンパニーと架空取引をするしかありません。

(というか、止めた方がいいのですがね、、、)

最悪の場合、海外送金さえなく、ただ、帳簿上、送金したことになっている、こんな人も過去にいました。

もう、完全な脱税、です。

ハンドキャリーです、と抗弁しても、通用しません。

だったら、100万円以上持ち出しに必要な空港での申告書の控えは?と突っ込まれますよ、いずれ。

国税に、”オフショア法人は秘密保持です”と、オラっても、笑われもしません

”何も実体を証明するものが出せないのであれば、所得隠しと認定しますよ”と返り討ちにあう可能性が高いでしょう。

現地の銀行口座の情報だって、本気を出されたら調べが付く可能性は高いです。

結局は、全て自分から白状することとなり、全てがバレルことになります。

海外との架空取引を数年間継続したあたりで、税務署からお尋ねが来ます。

詳細は、以下の記事で説明していますが、すでに、MUP生さんのリストは入手しているかも、しれませんし、特に海外法人設立サポートに申し込んだ人は、今後、優先的に調べられる可能性があると考えた方がいいですね。

海外取引だけでなく、国内の経理も、です。

減価償却費が適正に計上されているか?

(認められていない単年度計上など、していないか?)

とか、

自宅オフィスの家賃あん分が適正か?

といった基本的な部分から、調べてくる可能性がありますし、意図的な所得隠しがないか、も当然、調べるでしょう。

まとめ

日本でビジネスやっていて、海外法人で節税出来る、は幻想であり、脱税で刑事罰、追徴課税、そして、本気の税務調査に入られたら、本業に手がつけられなくなります。

また、税理士以外が節税コンサルするのは、そもそも違法です。