Contents

仮想通貨の税金で一番注意するべきこと⇒出金しなくても課税されること

仮想通貨トレードならではの盲点?

一般的に馴染みの深い株式取引と異なり、仮想通貨には、

仮想通貨ごとのトレード(交換)

が可能です。

株だったら、トヨタと日産の株を交換って、ありませんよね?

まずは、株を売って現金を手に入れ、その現金で新しい株を買うわけです。

2017年のいわゆる、億り人ブームの陰で、全く実現利益がないのに、後で多額の納税にせまられた人が多数います。

70万円で仮想通貨を買い、一時は2億8千万円の含み益を得たのに、3千万円の未払い税金を背負った事例

上記の事例ですが、要点をまとめると、

・最初は13万円の投資から仮想通貨を始め、ビットコイン、イ―サリアムなどを購入、さらに、エイダコインのプリセールで60万円分購入した。

・エイダも、17年9月に海外の取引所に上場されたあと、18年1月初めに1枚133円の最高値を記録する。この時点の利益(含み益)は約2億8000万円と、投資額の実に約470倍にまで膨らんだ

・売却して現金に換えたら約半分が税金で取られることは分かっていたので、換金ではなく、他の仮想通貨に替えた

・その後、仮想通貨全般が暴落し、自身の含み益も無くなったものの、本業に税務調査が入った際、仮想通貨の取引履歴が発覚、3千万円の追徴課税となった

つまりは、

70万円程度の投資をして、一時期の含み益が2億8千万円となり、”億り人” になったものの、その後の暴落で殆どの含み益を実現利益に出来ず、それどころか、3千万円の追徴課税の支払いが出来ず、借金を背負ってしまった

他の仮想通貨に換えた時点で、利益とみなされる

2017年12月、国税庁がホームページ上にアップしていた通達文書が大きなポイントでした。

要点は以下の通りでした。

『保有する暗号資産を、他の暗号資産を購入する際の決済に使った場合は、その時点での他の暗号資産の時価(購入価額)と、保有する暗号資産の取得価額との差額を所得金額とみなす』

言い換えれば、仮想通貨を現金に替えて(実現利益化)いなくても、他の仮想通貨に替えた時点で、利益とみなされる、という事なのです。

一番最初に、非常に怖い話しをしてしまいましたが、これを読んでいるあなたは、これにより、もう、上記のような再起不能レベルの失敗をするリスクはなくなりました(同じことをやらない限り、、、)。

仮想通貨の税金の仕組みをわかりやすく解説

仮想通貨の所得は確定申告が必要です

サラリーマンなど給与所得が会社で源泉徴収されている場合でも、20万円以上の所得が有る場合には確定申告が必要となります。

仮想通貨の利益のパターン

仮想通貨を売却して利益が出た

保有する仮想通貨を別の仮想通貨と交換して利益が出た

仮想通貨を購入した時より値上がりした仮想通貨で、物やサービスを購入した

マイニングによる収益があった

なお、専業主婦や学生さんの場合、仮想通貨による利益と他の所得が38万円を超えた場合、所得税を払わなければならないだけでなく、扶養の配偶者控除からも外れることになります

仮想通貨の所得の算出方法は、2つです

ちょっと専門用語になるのですが、ポイントは、

移動平均法

総平均法

という2つの算出方法がありますよ、ということです。

国税庁の文書によると、

売却した仮想通貨の取得価額は原則として移動平均法によって計算すること、継続して適用することを要件に総平均法で計算できる

ことが示されています。

移動平均法

購入の都度、平均単価を改定し、期末時点における平均単価を元に期末評価額を計算する

期末評価額=期末時点の平均単価×期末時点の数量

総平均法

その年中で一括して期末評価額を計算する

期末評価額=(その年の購入総額+前期末評価額)+(その年の購入数量+前期末数量)×期末時点の数量

まじめに読むと、アタマが痛くなるかも、ですが、実際には、自動で計算してくれるアプリがありますし、税理士さんにお願いもできるので、

”計算方法には二通りある”

という点だけ、理解しておけば、まずは大丈夫です。

会計、簿記を経験した方なら、しっくり来ると思いますが、イメージ的には、償却方法に似ていますね。

定額法か定率法か、選べるのですが、決算期ごとに、恣意的に(節税になるように)償却方法を変更することはできません。

税務署にも、移動平均法を使うか、総平均法を使うかの届け出が必要です。

いずれにしても、税金については、税理士の先生に相談しましょう。

所得税の計算方法(給与所得などとの合算)

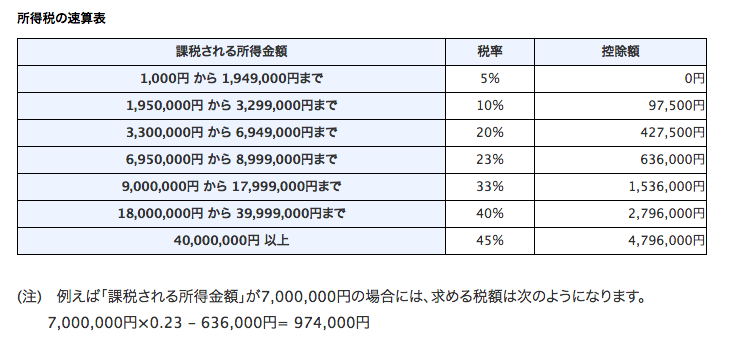

所得税額は、仮想通貨の利益をほかの所得と合算して、下記の「所得税の速算表」の

「課税される所得金額」×「税率」-「控除額」で求めます(別途、復興特別所得税がかかります)。

給与所得(額面給料ではなく)が600万円で、仮想通貨の所得が100万円で合計700万円の所得、という場合には、上記の税額となります。

仮想通貨で損失が出た場合、他の仮想通貨の利益と相殺できます

例えば、仮想通貨で200万円の利益があったとしても、別の仮想通貨で100万円の損失が出ている場合には、100万円が「課税される所得金額」となります。

ただし、同じ雑所得でも、FXによる損益は分離課税のため相殺できません。

(ここがややこしくて、誤解されることが多いのですが、相殺不可です)

また、給与所得など他の種類の所得との相殺も不可です。

繰越控除もできません。

会社に仮想通貨をやっていることをバレしたくないのですが、、、

FXなどでも同様ですが、会社に副業がバレるのは、住民税額が会社の給与だけの場合と変わってしまう事が会社の経理担当に分かってしまうから、です。

これを防ぐには、確定申告の際、

住民税を特別徴収から普通徴収にする

この手続きを必ず行なってください。

仮想通貨の有効な節税対策は?

他の経費、損失と合算する

これは、仮想通貨以外に事業などを行なっている場合に限られますが、損金が増えればトータルの所得金額は減る、ということですね。

仮想通貨で認められる(可能性高い)経費項目

仮想通貨に関連するセミナー、書籍代金

パソコン、インターネット(仮想通貨に使用した割合で按分)

税理士顧問料

などが計上できる可能性ありますが、税については、必ず税理士の先生に相談して間違いない対応をしましょう。

少額だからばれない、ということはありません。

取引所運営会社から税務当局に取引調書が提出されていますから、調べられます。後で多額の追徴とならないよう、しっかり確定申告、納税するのをおすすめします。

これから仮想通貨をはじめる人向けのおすすめのトレード方法

ビットコイン、リップル、イーサリアムをメインに、ガチホ(長期保有)する

含み益には課税されませんから、極力、ガチホにして、どうしても資金化が必要な時のみ、売却することです。

値上がりしているコインを別コインに交換しても、税金が発生するので要注意です。

相場感がわからないなら、まずは、積立からがおすすめ

つみたてが簡単で、これからの人にも親切な取引所です

【広告】

※仮想通貨(暗号資産)投資はあくまで自己責任で行なってください。